很多天没有谈黄金了。

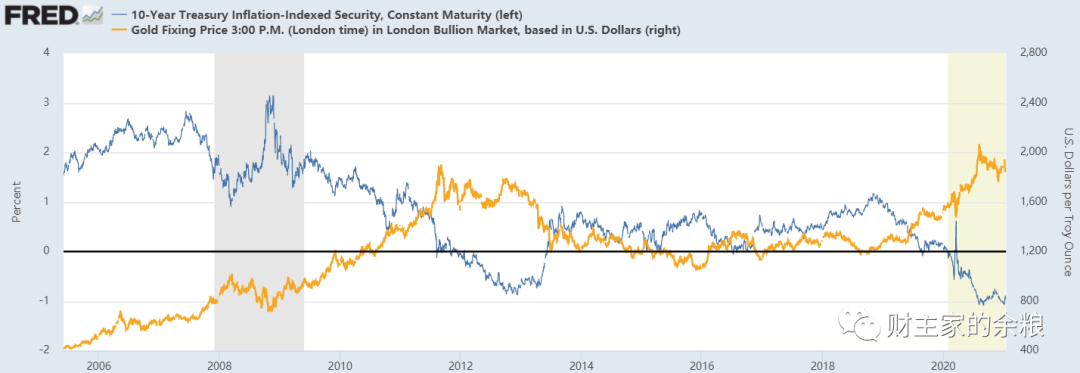

几乎在每一篇关于黄金的文章中,我都会强调,黄金的价格取决于美元的长期真实利率——也就是美国通胀保值债券(TIPS,Treasury Inflation Protected Securities)的收益率。

美元的长期真实利率

- =美国通胀保值债券的收益率

- =同期限美国收益率-同期限的预期通胀率;

- ≈美国国债收益率-现实通胀率。

- 美元长期真实利率上涨==黄金价格下跌;

- 美元长期真实利率下降==黄金价格上涨。

2007年以来,黄金与十年期TIPS的收益率保持着几乎完美的反向对应关系,几乎没有例外的时候。而接下来,只要美元持续充当国际货币,这个规律也暂时不会失效。

2019年年中以来,为什么黄金的价格一路暴涨?

就是因为随着美联储停止加息和缩表,美元长期真实利率一路走低,从-0.5%到0,再到-0.5%,直到-1%,黄金价格也一路从1200美元/盎司,一路涨向2000美元/盎司。

2020年8月份以来,为什么黄金开始踟蹰不前,也同样是因为美元的真实利率不再下跌,甚至还略有抬升,截止2021年1月14日,十年期美国TIPS收益率为-0.94%。

最近,随着美国长期国债收益率的持续抬升并超过1%的门槛,个别无知的妄人开始喊着,“美元王者归来,黄金不行了……”

如果美联储从现在开始停止疯狂印钞,而拜登的民主党政府,上台之后就开始挽回美元信用,收拾特朗普所留下的烂摊子,不再额外借1美分的国债,更不推出任何财政刺激政策,这种情况下,我不否认黄金会跌。

问题在于,这个可能性有多大?

——是的,因为美国政治的特点,以上所说的情况,实现可能性基本为0!

作为世界货币,美联储通过对国债的买买买,在疯狂扩张资产负债表规模的同时,将长期的真实利率降低到0都还不算,居然把美元真实利率推低到-1%的境地,这已经创下人类信用货币时代无耻之最——接下来,在一个喜欢政治投机的美联储主席的带领下,难道你还希望美联储能够收紧货币?

既然,黄金的价格与美元的真实利率运行呈现完美反向关系,那么,短期内,想要知道黄金价格会向哪个方向走,其实,就是分析美元的长期真实利率会走向哪个方向而已。

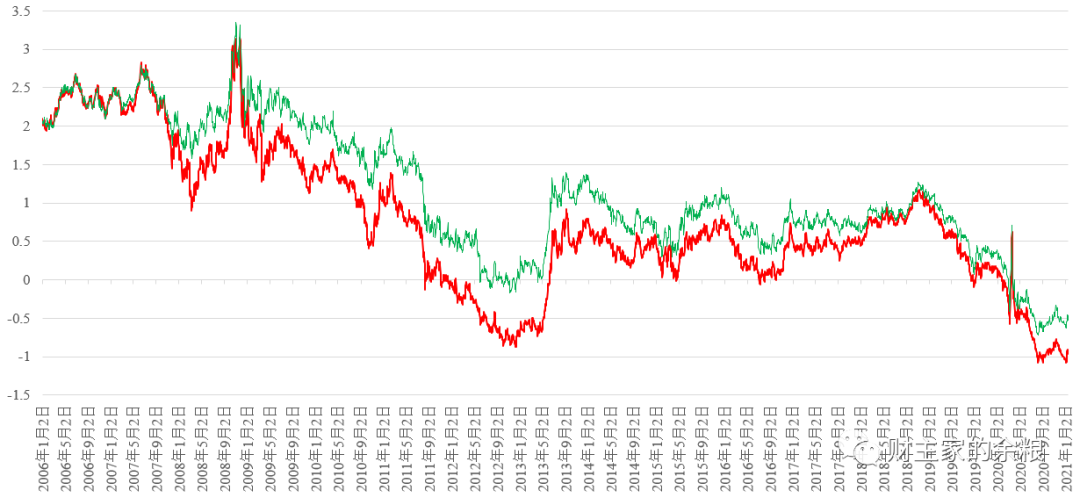

我们不妨先来看一下2006年迄今TIPS所反映的美元长期真实利率变动情况。

下图中的红线和绿线,分别是美国10年期和20年期TIPS的每日到期收益率情况,代表着美元10年期和20年期的真实利率水平(纵轴为百分比)。

在过去的15年里,美元的长期真实收益率最高值从未突破3.5%,20年期的TIPS在2020年之前,除了极个别的天数之外,收益率始终维持在0以上的水平。

如果从10年期TIPS来看,最近的10年间,除了2018年底美联储装逼式加息缩表最恐慌的阶段,TIPS收益率从未超过1%,进入2020年以来,更是一直维持在0以下的水平。

从货币代表财富、而财富又具有稀缺性这个简单的逻辑推断,任何一种货币,如果真实利率降低到了0以下的水平,某种程度上说,就意味着这种玩意儿根本没有任何资格充当货币,更不必说什么充当世界货币了——20年期TIPS收益率,在2020年之前的历史中,除个别天数外,基本没有出现过0以下的水平,反映的其实就是这种理念。

但是,2020年以来,因为疫情导致的美股和美债暴跌,同时美国的特朗普政府,亟需大量举债来加大对疫情之下美国选民的救助——在这一切压力之下,迎合政治投机的美联储主席鲍威尔,不再顾及世界货币的长期真实利率的下限应该是0,公开宣布“无限制量化宽松”,不限量地购买国债来救助金融市场,来为美国联邦政府融资……

于是,拥有点纸成金魔法的美联储,一口气狂印了3万亿美元,终于将10年期和20年期的TIPS的收益率,全部打压到了0以下的水平,美元10年期的真实利率,更是被打压到了-1.07%的历史最低。

从挽救美国金融市场、帮助联邦政府融资上来看,美联储当然成功了,无非就是在电脑上根据需要,凭空制造数字而已,谁特么不会呢?

但是,这也带来了一个副作用——黄金价格暴涨。

黄金,就相当于美元信用的镜面,当美联储疯狂印钞的时候,压低美元真实利率的时候,它还希望黄金不要涨价,这就像一个人,提着自己的头发想让自己脱离地球一样荒唐。

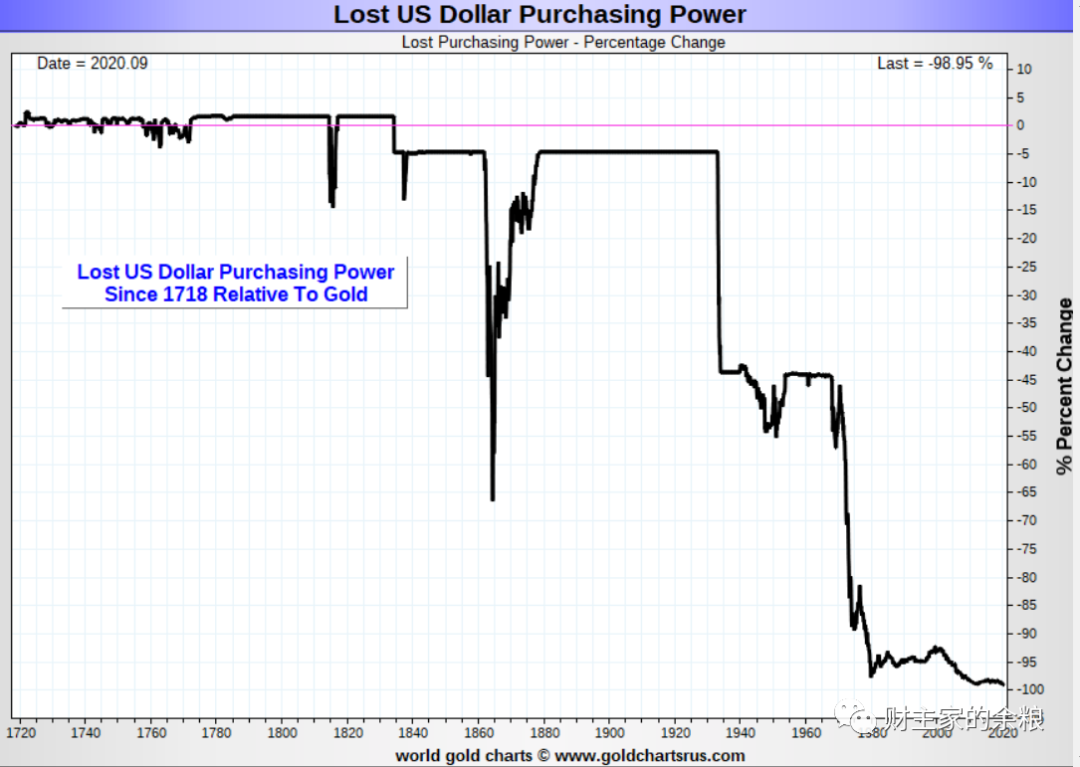

以黄金来衡量美元的价值,最近100年来,美元已经差不多丧失其99%的价值(见下图)。

进入到2020年7月份,随着美联储的资产负债表扩张到7.2万亿美元,全世界都确信了,美联储真的在实施“无限量化宽松”的印钞政策,于是黄金价格随之一路暴涨,并在7月底8月初突破2000美元/盎司。

这个时候,美国企业债券市场的还债高峰期已过,金融市场再度暴雷的风险随之降低,与此同时,10年期美国TIPS的收益率也到了-1%的关卡,如果美联储还是不管不顾地印下去,也未免显得太不要脸。

美联储开始觉得,需要做点儿什么了。

于是,市场又进入到了美联储的装逼时刻。

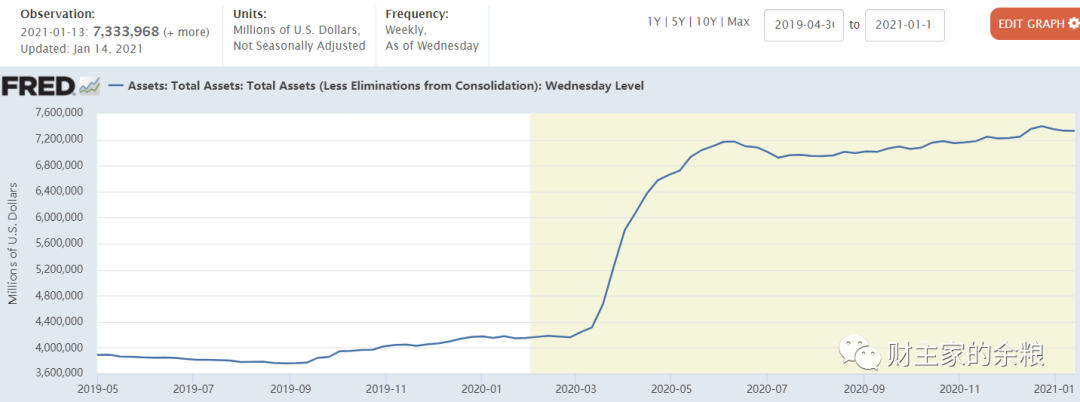

美联储资产负债表忽然停止了扩张,实际上,它的资产负债表规模甚至开始了少量的缩减,实际上,从6月初到现在,美联储资产负债表的总规模增加还不到2000亿美元(见下图)。

没有了美联储的无限印钞购买,美国的国债价格也开始下跌,10年期国债收益率,开始从7月底0.5%的历史低位抬升,目前已经上涨至1.1%左右。

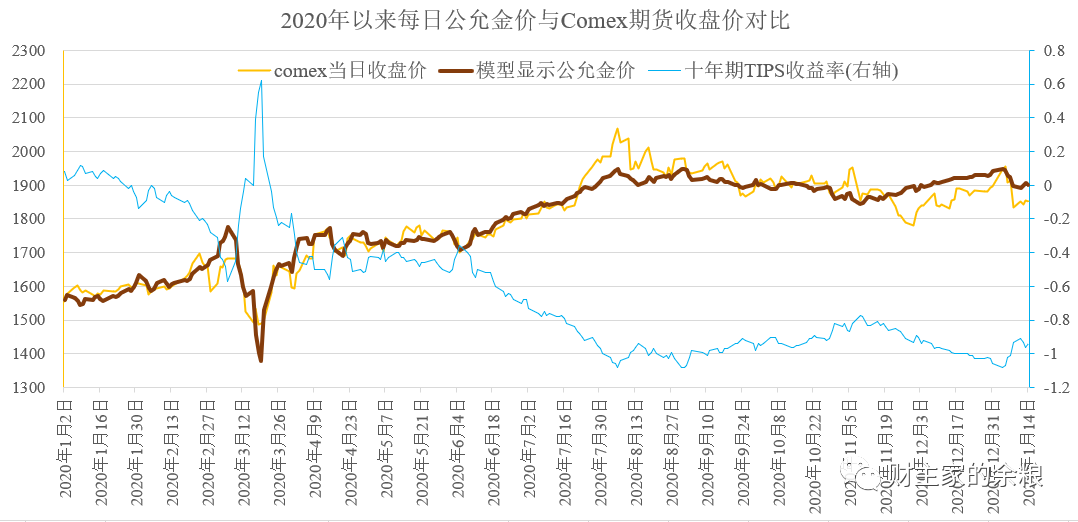

在通胀预期未有大变化的情况下,国债收益率的抬升,带来了真实收益率的小幅升高,当然也带来了黄金价格的高位震荡和下跌(见本文第一幅图)。

如果你要问,接下来黄金价格会怎么走?

其实你是在问,接下来美元的长期真实利率会怎么走?

根据我一开始提到的逻辑:

- 美元的长期真实利率

- =美国收益率-预期通胀率

- ≈美国国债收益率-现实通胀率。

其实你就是在问,接下来的美国国债收益率与通货膨胀率,谁会跑得更快一些?

关于未来半年到一年之内,美元国债收益率和通货膨胀率的推断,其实是一个相当有技巧性的活儿,我也的确做了逻辑推导,但鉴于文章篇幅,我在这里直接说结论:

- 1)美国所能承受的十年期国债收益率上限,大约在1.8%;

- 2)从2021年4月开始,美国通货膨胀率大概率超过3%,触碰4%也属正常。

(以上结论关键数字的逻辑推导过程,接下来我会专门写一篇文章)。

鉴于黄金期货价格与TIPS收益率的完美反向对应关系,我用2020年迄今的全部十年期TIPS收益率数据和Comex黄金期货收盘价,做线性回归,以期找出“公允金价”的水平。

线性拟合之后,是下面这幅图。

具体来说,美元10年期TIPS收益率的不同水平,回归模型所显示的公允金价见下表。

综上,关于接下来的黄金价格会如何演绎,我做出如下推断:

从目前开始到2021年4-5月,美元的长期真实利率,将会在-1%的基础上继续下降,最终这一轮美元的长期真实利率底部,很可能在-2%甚至更低,与此对应的黄金高位价格,很有可能会突破2200美元/盎司。

正所谓“地板之下还有地下室,地下室之下还有18层地狱”,在这一轮疫情危机中,美联储和美国联邦政府,一定会联手合作,使劲儿降低美元的真实利率,对全球敲骨吸髓,把美元充当世界货币的铸币税优势,吃干榨净。

即便目前美元的真实收益率仍然在上升中,但除非遇到大的流动性危机,否则十年期TIPS的收益率很难高于-0.5%,如果黄金跌破1800美元/盎司,则意味着低吸机会来临。

最后还是强调一句:

以上内容均为个人判断,据此投资,风险自担,盈亏自负。

文:路财主